8月24日,央行成都、广州分行分别对外公示该地区首批金融科技创新监管试点应用,至此金融科技创新监管试点的北京、上海、重庆、深圳、雄安新区、杭州、苏州、成都、广州等9个地区已经全部公布了具体的创新应用项目。

在这60个创新应用项目中,54个有银行参与,银行参与度高达90%。技术方面,涉及人工智能、大数据、区块链、支付标记化、TEE、物联网等各种创新技术。

其中,支持方言的金融科技创新应用显然是其中最具地方特色的,本期移动支付网将聚焦这两项支持地方方言的智能银行服务。

支持地方方言的智能银行服务

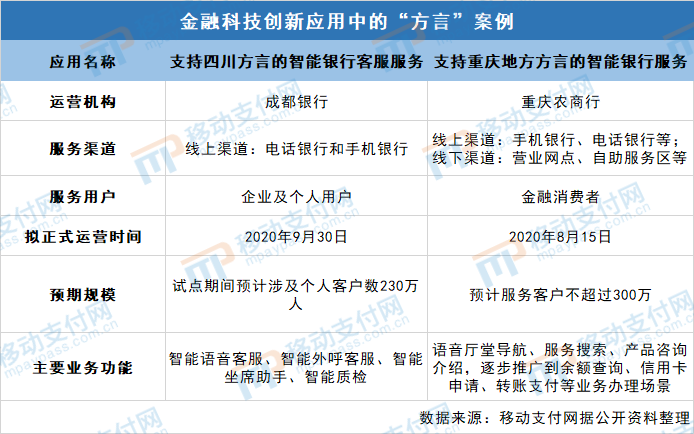

在目前已经公布的60个创新应用项目中,有两个是支持地方方言的智能银行服务,分别是成都金融科技创新监管试点第一批中成都银行的“支持四川方言的智能银行客服服务”,以及重庆金融科技创新监管试点第一批中重庆农商行的“支持重庆地方方言的智能银行服务”。

四川和重庆都属于巴蜀城市群,在方言口音上实际上有着不少的相似之处,甚至模糊一点来说重庆方言也是属于四川话的一种,而这一地带的方言也是全国范围内最有辨识度和最具代表性的方言之一。

“支持四川方言的智能银行客服服务”是由成都银行开发和运维,其金融科技创新应用声明书显示,主要创新性在于:1、将四川方言纳入当前智能语音客服服务范畴,改善金融服务用户体验。2、借助人工智能语音交互技术,提高自助金融服务效率。3、扩宽金融服务渠道,改善传统物理网点少、线上人工客服不足的困境。4、扩大用户行为数据分析来源,提升用户需求挖掘能力。

“支持重庆地方方言的智能银行服务”则由重庆农商行开发和运维,声明书显示的主要创新性在于:1、通过语音指令提升金融服务体验。2、智能识别普通话和方言。3、基于深度学习等技术解决方言种类多样化问题。4、通过移动终端等多渠道语音支持服务助力普惠金融。

成都银行VS重庆农商行

以上仅为两者基本的信息,实际来看两者还有更多的异同。

从服务渠道来看,成都银行的应用主要面向的是线上用户,包括电话银行和手机银行的用户;重庆农商行则面向的是线上线下的用户,包括线上手机银行、电话银行,线下营业网点、自助服务区等。

在技术应用上,成都银行的方言服务综合运用语音识别、自然语言处理、语音合成等技术构建支持普通话、四川方言的智能语音客服平台,应用于手机银行、电话银行等服务渠道。

而重庆农商行的方言服务也用到了自然语音处理(NLP)、智能数据标注、深度学习等技术,建立适应重庆地区方言的银行金融场景语音识别、语义理解模型,并根据业务场景话术建立多轮对话模型,增强银行线上线下的方言自适应对话和服务能力。

两者在技术应用和实现服务上有着较多的类似之处,都是通过智能语音的相关技术,建立相应的语音识别模型和平台,并通过算法和深度学习不断优化模型的准确性,以为用户带来更好的金融服务。不过区别在于,在功能方面成都银行强调了通过用户授权的行为数据分析,挖掘用户的潜在金融需求,主要应用在线上智能客服上。而重庆农商行则更强调方言服务的自适应性,以满足不同方言、不同群体的服务能力,主要应用在所有线上线下大部分自助服务上。

本地化服务也是金融行业趋势

近年来,中国日益增长的内需呈现个性化发展趋势,特别是保障和改善民生的需求,对深化智能领域研发应用提出了更高的要求。在国内,无论是移动支付还是金融服务都在不断创新发展,尤其是人工智能、大数据、区块链等新兴技术的领先,让许多智能技术服务都能立足国内而服务于全球。

然而,中国的智能技术需要服务于经济全球化,更应该服务于多样化的本土需求。

汉语普通话是中国的国家通用语言,全国有七大方言片区,数十种方言,每个片区覆盖数千万甚至上亿人口。一方面,中国农村人口仍有近6亿,另一方面,中国城乡人口老龄化加剧,60岁以上人口已达2.5亿。因此,能听懂方言土语的智能化设备,将成为改善民生的一个重要“接口”。

金融服务是重要的民生工程,客服服务和语音交互是最基础的金融服务,支持“方言”交互显然只是本地化、个性化服务的一种,在数字化转型的大潮下,银行们需要考虑更多更差异化的金融服务需求。

在2019年12月召开的中央经济工作会议上,中央提出“引导大银行服务重心下沉”的要求。因此,一方面金融服务需要更好地向县域城乡延伸,精准支持县域经济发展,为县域城镇居民、农民,提供“惠民、惠商、惠农”三大类专属金融服务。

由于疫情原因,今年央行等八部委发布了《关于进一步强化中小微企业金融服务的指导意见》,持续完善中小微企业金融服务长效机制。因此,另一方面金融服务也需要更好地支持中小微等个体企业,落实“六稳”“六保”。

无论是方言服务、农村服务还是中小微企业服务,本地化、个性化、差异化的金融服务都是未来金融行业的发展方向,在金融科技不断进步的当下,有针对性的精细化服务将将决定了银行们的服务上限。